Đóng thuế là nghĩa vụ của tất cả mọi người. Tuy nhiên, các điều khoản về thuế, cách tính thuế thu nhập cá nhân tại Nhật lại rất phức tạp. Không phải ai cũng hiểu và nắm rõ được. Một năm đóng thuế bao nhiêu lần? Mỗi lần cần phải đóng bao nhiêu? Cách tính thuế như thế nào mới chính xác? Đây là những câu hỏi mà ít ai có thể trả lời một cách nhanh gọn, chính xác, dễ dàng. Chính vì vậy, nội dung của bài viết này sẽ giúp đơn giản hóa mọi vấn đề mà bạn đang băn khoăn khi học tập và làm việc tại đất nước mặt trời mọc.

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là khoản thuế tính theo mức lương của bạn hàng tháng. Đến một mốc nào đó theo cách tính của nhà nước bạn sẽ phải nộp thuế. Đối với học sinh, sinh viên du học, thực tập sinh, thuế sẽ được công ty trừ vào lương. Sau khi trừ, công ty sẽ báo lại cho bạn biết.

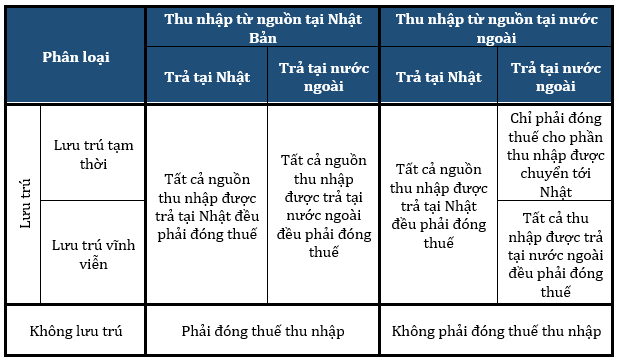

Đối với người nước ngoài sinh sống và làm việc tại Nhật Bản, thuế thu nhập cá nhân sẽ được quyết định bởi tình trạng cư trú. Những người nước ngoài sống ở Nhật dưới 1 năm được xếp vào đối tượng không lưu trú. Họ chỉ phải đóng thuế cho khoản thu nhập người đó kiếm được tại Nhật Bản.

Người nước ngoài sinh sống và làm việc tại Nhật trên 1 năm được phân ra thành 2 nhóm. Nhóm những người sinh sống tại Nhật dưới 5 năm và trên 5 năm. Cả 2 nhóm này đều được coi là dân lưu trú. Đối tượng này phải đóng thuế cho tất cả các nguồn thu nhập kiếm được. Kể cả thu nhập được gửi tới trong phạm vi đất nước Nhật Bản.

Đăng ký email tại đây để nhận được trọn bộ hướng dẫn cách tính thuế thu nhập và kèm nhiều ví dụ chi tiết

3 nhóm đối tượng đóng thuế thu nhập cá nhân tại Nhật Bản

Để phục vụ cho mục đích đóng thuế, người sinh sống tại Nhật được chia làm 3 nhóm. Việc phân nhóm này không liên quan tới các loại visa.

Không lưu trú

Những người sinh sống tại Nhật dưới 1 năm sẽ được coi là đối tượng không lưu trú. Người không lưu trú chỉ phải đóng các khoản thuế thu nhập có nguồn gốc từ Nhật Bản. Khoản thuế này không bao gồm các khoản thu nhập từ nước ngoài.

Lưu trú tạm thời

Là những người đã sinh sống tại Nhật từ 1- 5 năm, không có ý định ở lại mãi mãi. Đối tượng này sẽ phải nộp thuế cho tất cả các nguồn thu nhập. Ngoại trừ nguồn thu nhập nước ngoài không được gửi tới Nhật.

Lưu trú vĩnh viễn

Những người đã sinh sống tại Nhật ít nhất 5 năm hoặc có ý định định cư mãi mãi tại Nhật được xếp vào nhóm lưu trú vĩnh viễn. Đối tượng này sẽ phải nộp thuế cho tất cả các khoản thuế thu nhập tại Nhật và nước ngoài.

Thuế suất

Đối tượng lưu trú

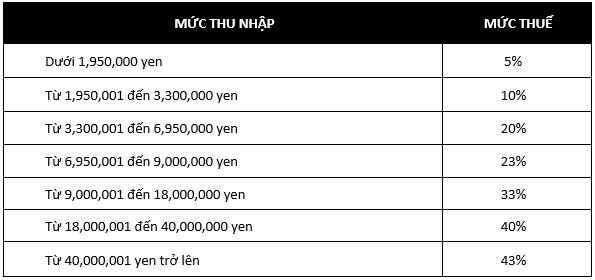

Mức thuế suất trong bảng dưới đây được áp dụng cho tổng thu nhập bị tính thuế. Thu nhập bị tính thuế là khoản thu nhập sau khi đã được trừ các khoản thu nhập miễn thuế. Mức thuế này cũng được áp dụng cho cả đối tượng lưu trú tạm thời và lưu trú vĩnh viễn. Người có thu nhập dưới 87,500 yên/tháng hoặc 103 man/năm không phải đóng thuế thu nhập.

Đối tượng không lưu trú

Đối với những người thuộc nhóm này, thuế thu nhập sẽ được tính chung với mức thuế suất là 20.42%. Mức thuế suất này được tính trên tổng lương và trợ cấp có nguồn gốc từ Nhật. Không được trừ đi các khoản miễn trừ.

Đăng ký email tại đây để nhận được trọn bộ hướng dẫn cách tính thuế thu nhập và kèm nhiều ví dụ chi tiết

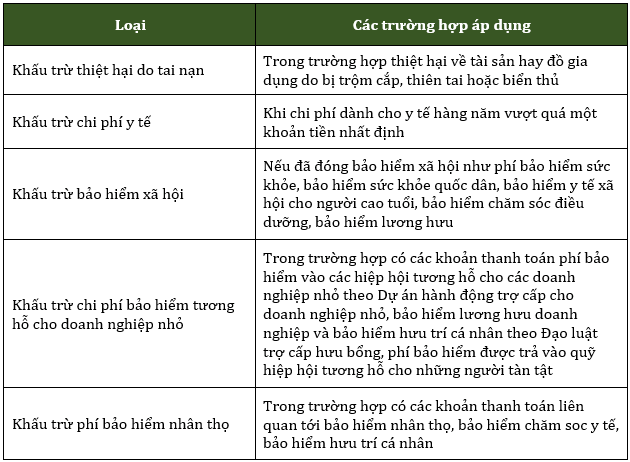

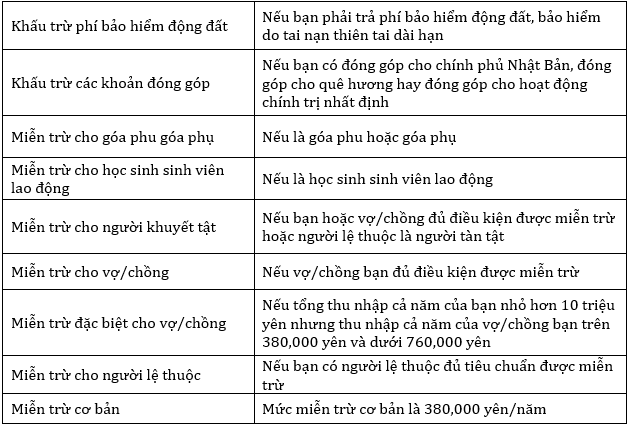

Khấu trừ từ thu nhập cá nhân

Khấu trừ là khoản trong thu nhập không cần nộp thuế, được trừ đi trước khi tính thuế thu nhập.

Thuế thu nhập cá nhân tại Nhật phải nộp khi nào?

Nếu công ty của bạn không trích thuế thu nhập từ lương thì tất cả tiền thuế trong 1 năm phải nộp trước ngày 15 tháng 3 của năm tài khóa tiếp theo. Nếu bạn nộp thuế bằng cách chuyển khoản qua ngân hàng thì hạn nộp sẽ là giữa tháng 4. Hai khoản trả trước sẽ được nộp vào tháng 7 và tháng 11 của năm tính thuế. Khoản trả trước này được tính dựa theo thu nhập của năm trước đó.

Một ví dụ khi thanh toán thuế cho cả năm 2016. Hai khoản trả trước sẽ được nộp vào tháng 7 và tháng 11 của năm 2016. Số tiền thuế còn lại của năm 2016 sẽ phải được nộp đầy đủ trước ngày 15 tháng 3 năm 2017. Hoặc 20 tháng 4 năm 2017 nếu bạn nộp bằng hình thức chuyển khoản qua ngân hàng.

Nếu công ty không trích thuế thu nhập vào lương của bạn thì số tiền thuế này phải được nộp thành từng phần theo quý trong năm tài khóa tiếp theo. Ví dụ, thuế cho năm 2016 được trả 4 lần vào tháng 6, 8, 10/2017 và tháng 1/2018.

Cách tính thuế thu nhập cá nhân

Thuế thu nhập tại Nhật được tính theo các bước sau:

- [Tổng thu nhập 1 năm] – [Khoản được giảm trừ từ Tổng thu nhập] = [Thu nhập kiếm được]

- [Thu nhập kiếm được] – [Khoản được giảm trừ từ Thu nhập kiếm được] = [Thu nhập chịu thuế]

- [Thu nhập chịu thuế] x [Thuế suất] = [Thuế thu nhập]

- [Thuế thu nhập] – [Khoản được giảm trừ từ Thuế thu nhập] = [Thuế thu nhập phải đóng]

Điền email để nhận được cách tính thu nhập chịu thuế, cách tính thuế thu nhập tại Nhật chính xác và đầy đủ từ A đến Z, đặc biệt có kèm theo ví dụ chi tiết, vô cùng dễ hiểu.

Đăng ký email tại đây để nhận được trọn bộ hướng dẫn cách tính thuế thu nhập và kèm nhiều ví dụ chi tiết

Những lưu ý khi đăng kí người lệ thuộc

- Đăng kí người lệ thuộc thì người đó phải trên 16 tuổi, người Việt Nam thường đăng kí vợ hoặc bố mẹ đẻ

- Để đăng kí người lệ thuộc thì người đó phải có quan hệ ruột thịt với người đăng kí (có tên trong sổ hộ tịch của người đăng kí) và có thu nhập dưới 103 man/năm

- Nếu người lệ thuộc (vợ, bố, mẹ) trên 65 tuổi thì số tiền được miễn giảm không bị tính thuế là 48 man.

- Giấy tờ đăng kí người lệ thuộc cần có bản photo, dịch, công chứng của sổ hộ tịch, giấy chứng nhận thu nhập (của người lệ thuộc), giấy tờ chứng minh gửi tiền về nhà hàng tháng cho người lệ thuộc. Những giấy tờ này sẽ được nộp cho văn phòng công ty sẽ hoàn tất thủ tục đăng kí.

Các cách nộp thuế thu nhập cá nhân tại Nhật

Thuế thu nhập tại Nhật được thu theo hình thức tự khai tự nộp và thuế thu tại nguồn. Đối với hệ thống tự khai tự nộp thuế, người nộp thuế sẽ tự khai báo số tiền thuế mà người đó phải nộp. Trong khi đó, hệ thống thuế thu tại nguồn, thuế sẽ được trích thẳng từ lương của người lao động . Thuế thu nhập của người lao động được nộp bởi công ty người đó đang làm việc.

Nhờ có hệ thống thuế thu tại nguồn mà phần lớn người dân sinh sống và làm việc tại Nhật không cần phải tự khai tự nộp thuế của mình.

Cách tự khai tự nộp thường chỉ được sử dụng trong các trường hợp:

- Người đó rời Nhật Bản trước thời điểm kết thúc tính thuế của năm

- Khi chủ, công ty của người đó đang làm ở ngoài nước Nhật, không giữ lại thuế thu nhập của người lao động.

- Người đó làm cho hơn 1 công ty

- Nếu thu nhập hàng năm của người đó là trên 20,000,000 yên

- Nếu người đó có nguồn thu nhập ngoài lớn hơn 200,000 yên

Trường hợp tính thuế thu nhập cá nhân sai, không kê khai thuế

Trong trường hợp xảy ra những sai sót trong bản kê khai thuế hoặc các chi tiết khác, bạn cần chỉnh sửa lại bằng các cách sau:

- Nếu số tiền thuế phải nộp được kê khai ít hơn con số thực tế thì cần điền bản kê khai sửa đổi. Nếu người nộp thuế không tự nguyện khai báo thì cơ quan thuế sẽ kiểm tra lại và điều chỉnh về con số đúng

- Nếu số tiền thuế phải nộp được kê khai nhiều hơn con số thực tế thì người nộp thuế cần yêu cầu sửa đổi lại bản kê khai để trở về con số đúng.

Nếu người nộp thuế quên không hoàn thành bản kê khai đúng thời hạn, thì người đó sẽ được yêu cầu hoàn thành trong thời gian sớm nhất có thể. Nếu người nộp thuế không hoàn thành bất cứ bản kê khai nào thì cơ quan thuế sẽ quyết định số tiền thuế thu nhập cá nhân mà người đó phải nộp.